Personal Finance

Financial Planning

คนสูงวัยในไทยยังทำงานต่อเพราะรายได้น้อย รายจ่ายเยอะ ธปท. แนะออม - ลงทุนตั้งแต่อายุน้อยเป็นเรื่องดี

“Summary“

วัยเกษียณที่คุณฝันอยากมี เป็นแบบไหน? เชื่อว่าหลายคนคงมีภาพว่าอยากใช้ชีวิตแบบสบาย ๆ กับลูกหลานที่บ้าน หรือพักผ่อนหย่อนใจที่สวนสาธารณะโดยไม่ต้องคิดถึงงานหรือเงิน

ทว่า ในยุคนี้การเกษียณกลับกลายเป็นเรื่องที่ยากสำหรับผู้สูงอายุหลายคน เพราะปัญหาเรื่องเงินผลักให้พวกเขาต้องทำงานต่อไป

วัยเกษียณไทยต้องทำงานต่อ! เพราะค่าใช้จ่ายเยอะ - รายได้น้อย - หนี้พุ่งสูง

ในโลกการทำงานเมื่ออายุ 60 ปี ถึงเวลาต้องเกษียณอายุ โบกมือลาออฟฟิศที่ทำงานมาหลายปี และได้พักผ่อนเท่าที่ใจต้องการ แต่ในยุคนี้อาจทำได้ยากขึ้นเพราะมีงานวิจัยจากธนาคารแห่งประเทศไทย (ธปท.) หรือ แบงก์ชาติ ที่เล่าว่าจากจำนวนผู้สูงอายุ 14 ล้านคนในไทย มีถึง 5.4 ล้านคน (คิดเป็น 38%) ที่ยังต้องทำงานอยู่ และอาจมีปัญหาถึง 3 ส่วน

1. สูงวัย รายได้น้อย (ลง)

สาเหตุหลักที่ผู้สูงอายุยังไม่เกษียณ อาจเพราะหลายคนต้องทำงานเลี้ยงดูตัวเองและครอบครัวต่อไป โดยข้อมูลจากปี 2567 รายได้เฉลี่ยของผู้สูงอายุจะอยู่ที่ 10,728 บาท/เดือน ซึ่งอาจมีรายได้น้อยลงเมื่อเทียบกับก่อนเกษียณ เพราะชั่วโมงการทำงานที่ลดลง หรือปัจจัยอื่นๆ และถ้าเปรียบเทียบกับรายได้เฉลี่ยต่อหัวของคนไทยที่อยู่ที่ประมาณ 22,050 บาท/เดือน ผู้สูงวัยยังถือว่ามีรายได้ต่ำกว่าเกือบครึ่ง

2. เกษียณแล้วแต่ยังมีหนี้หลักแสน

ยิ่งไปกว่านั้นคือปัญหาไม่ได้จบแค่รายได้น้อย แต่แบงก์ชาติยังพบว่า ผู้สูงอายุเกือบครึ่ง (42.7%) กำลังแบกหนี้สินเฉลี่ยสูงถึง 130,505 บาท/คน (ภาระจ่ายชำระ 2,208 บาท/เดือน) ซึ่งส่วนใหญ่เป็นหนี้เพื่อการซื้อกินซื้อใช้ในชีวิตประจำวัน (หนี้อุปโภคบริโภค)

3. ค่าใช้จ่ายสูงกว่าเงินออมและเบี้ยยังชีพ?

แม้จะเกษียณแล้วแต่ยังต้องกินต้องใช้จ่าย จากงานวิจัยนี้พบว่า ค่าใช้จ่ายโดยเฉลี่ยของผู้สูงอายุอยู่ที่ 8,125 บาท/เดือน ซึ่งมีค่าใช้จ่ายที่ต้องแบกคือเรื่องสุขภาพที่เพิ่มสูงขึ้น แม้คนไทยจะมีเบี้ยยังชีพสำหรับผู้สูงอายุสูงสุดที่ 1,000 บาท/เดือน (แบ่งขั้นบันไดตามช่วงอายุตั้งแต่ 60 - 90 ปี ) แต่ถ้าลองคำนวณดูดีๆ เงินผู้สูงอายุยังไม่ถึง 15% ของค่าใช้จ่ายต่อเดือนเลยด้วยซ้ำ

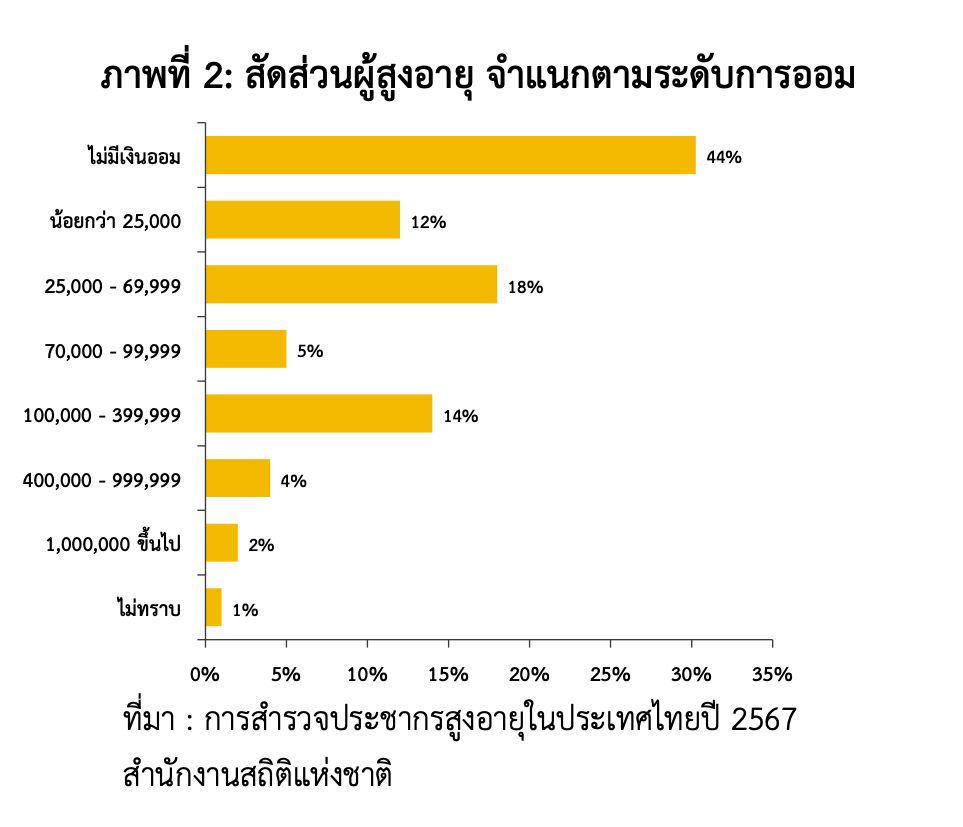

ดังนั้นถ้าเบี้ยผู้สูงอายุไม่พอใช้ชีวิต คนไทยกลุ่มเกษียณแล้วมีเงินออมพอใช้แค่ไหน จากข้อมูลพบว่า 44% ของผู้สูงอายุไทยไม่มีเงินออม หรือหากมีพอออมก็ไม่มากเท่าไหร่นัก ส่วนหนึ่งอาจเป็นเพราะปัญหาที่เหล่าผู้สูงอายุมีรายได้น้อยแต่รายจ่ายเยอะ ไหนจะหนี้ที่พุ่งสูงอีก จึงเป็นเรื่องยากที่จะมีเงินเหลือพอให้ออม

และข้อมูลจากแบงก์ชาติทั้งหมดนี้สะท้อนให้เห็นถึงปัญหาหนี้สินที่หนักอึ้งและรายจ่ายที่สวนทางกับรายรับ ซึ่งเป็นหนึ่งในอุปสรรคใหญ่ที่ทำให้เกือบครึ่งของผู้สูงอายุ "เกษียณไม่ได้" สักที

“แก้ ก่อน แก่” ควรออมเงิน - ลงทุนตั้งแต่อายุยังน้อย

เชื่อว่าตอนนี้หลายคนคงเห็นแล้วว่าวัยเกษียณนั้นมีความท้าทายในเรื่องการเงินมากแค่ไหน ยิ่งวัยใกล้เกษียณช่วงอายุ 50 กว่า จะมาเริ่มเก็บออมอาจช้าเกินไป และอย่าลืมว่ายิ่งเราอายุมากเท่าไหร่ อาจมีข้อจำกัดในเรื่องของเวลาและร่างกายมากเท่านั้น

มาเริ่มต้นวางแผนการเงินเบื้องต้นกัน เริ่มแรก เตรียมเงินฉุกเฉิน ให้พร้อมรับมือกับทุกเหตุการณ์ไม่คาดฝันที่อาจเกิดขึ้นโดยไม่ตั้งตัว เช่น เจ็บป่วย, ประสบอุบัติเหตุ ต่อมา ตั้งเป้าหมาย เริ่มออมและแบ่งเงินไปลงทุนตั้งแต่อายุยังน้อย ถ้าเราเริ่มต้นเร็วในแต่ละเดือนอาจใช้เงินก้อนเล็กลงและให้เวลาทำงานช่วยให้เงินต้นที่เราลงไป ออกดอกออกผลมากขึ้น

ยกตัวอย่างเช่น ถ้าเราอยากเก็บเงิน 5 ล้านบาทตอนเกษียณ ยิ่งอายุน้อยจะใช้เงินออมต่อเดือนน้อยลง (ภายใต้เงื่อนไข อัตราผลตอบแทนปีละ 5%)

- เริ่มตอนอายุ 25 ปี ใช้เงินออมเดือนละ 4,400 บาท

- เริ่มตอนอายุ 30 ปี ใช้เงินออมเดือนละ 6,000 บาท

- เริ่มตอนอายุ 40 ปี ใช้เงินออมเดือนละ 12,200 บาท

- เริ่มตอนอายุ 50 ปี ใช้เงินออมเดือนละ 32,200 บาท

(ข้อมูลจากสมาคมนักวางแผนทางการเงิน)

จะเห็นว่าการเริ่มต้นออมเงิน - ลงทุนเร็วไม่เพียงแต่จะช่วยลดความกดดันในวัยเกษียณเท่านั้น แต่ยังเพิ่มโอกาสให้เงินของเราเติบโตเพื่อเสริมความมั่นคงให้เราได้อีกด้วย

ทางเลือกสุดท้าย Reverse Mortgage สินเชื่อบ้านสำหรับผู้สูงอายุ

ถ้าการออม และการลงทุนยังไม่เพียงพอ แต่เรามีหลักทรัพย์อย่างบ้านอาจกลายเป็นทางเลือกที่ช่วยเพิ่มสภาพคล่องให้กับผู้สูงอายุได้ คือ Reverse Mortgage หรือสินเชื่อสำหรับผู้สูงอายุโดยมีที่อยู่อาศัยหรือบ้านเป็นประกัน ขั้นตอนคือ เราสามารถนำบ้านปลอดหนี้ไปค้ำประกันเพื่อขอสินเชื่อกับธนาคาร เราจะได้รับเงินเป็นรายเดือนจากแบงก์เพื่อมาใช้จ่ายในชีวิตประจำวัน ส่วนใหญ่จะกำหนดระยะเวลาเบิกจ่ายไว้ที่ 25 ปี ซึ่งกรณีที่ผู้สูงอายุเสียชีวิตก่อนกำหนดในสัญญา จะเปิดให้ทายาทมาไถ่ถอนบ้านคืนได้ (อาจกู้ต่อหรือชำระหนี้สินเชื่อเลยก็ได้) อีกกรณีที่ได้เงินครบตามสัญญาแต่ยังไม่เสียชีวิตก็เปิดให้ทายาทสามารถขอสินเชื่อเพื่อซื้อบ้านกลับไปได้เช่นกัน แต่ถ้าไม่มีทายาทมาไถ่ถอนบ้านคืน บ้านหลังนั้นจะตกเป็นทรัพย์สินของธนาคารเพื่อนำไปขายทอดตลาดและชำระหนี้ต่อไป

เบื้องต้น เงื่อนไขสินเชื่อ Reverse Mortgage ที่ให้บริการใน 2 ธนาคารคือ ธนาคารอาคารสงเคราะห์ และ ธนาคารออมสิน จะมีดังนี้

- ผู้กู้สินเชื่อต้องมีอายุ 60 ปีขึ้นไป แต่ไม่เกิน 80 ปี

- วงเงินให้กู้สูงสุดไม่เกิน 10 ล้านบาท/ราย/หลักประกัน

- มีระยะเวลากู้อย่างน้อย 6 เดือน และไม่เกิน 25 ปี โดยอายุผู้กู้รวมกับระยะเวลาขอกู้ต้องไม่เกิน 85 ปี

- มักจะขอวงเงินสินเชื่อราว 60-70% ของมูลค่าหลักทรัพย์

ในด้านอัตราดอกเบี้ยของสินเชื่อนี้แบ่งเป็น

1. ธนาคารอาคารสงเคราะห์

- อัตราดอกเบี้ยเงินกู้สำหรับลูกค้ารายย่อยชั้นดี (MRR) 6.25% ต่อปี ตลอดอายุสัญญากู้เงิน

- อัตราดอกเบี้ยที่แท้จริงตลอดอายุสัญญา (EIR) - กรณีลูกค้ารายย่อย 4.55% ต่อปี

2. ธนาคารออมสิน

- อัตราดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดีตลอดอายุสัญญา (MRR) - 1.000% ต่อปี

- อัตราดอกเบี้ยของ EIR แบ่งออกเป็น 2 กรณีคือ

1) กรณีที่ไม่เบิกจ่ายเงินกู้งวดแรก 10% ของวงเงินกู้ จะมีอัตราดอกเบี้ยที่ 4.050% ต่อปี

2) กรณีที่เบิกจ่ายเงินกู้งวดแรก 10% ของวงเงินกู้ จะมีอัตราดอกเบี้ยที่ 3.940% ต่อปี

หมายเหตุ : ในส่วนของธนาคารออมสินระบุว่าอัตราดอกเบี้ยที่แท้จริงตลอดอายุสัญญา (EIR) คำนวณจากมูลค่าหลักประกัน 1.00 ล้านบาท คิดเป็นวงเงินกู้ 7 แสนบาท ระยะเวลากู้ 20 ปี

ที่มา: ธนาคารแห่งประเทศไทย [1] [2] [3], กรมกิจการผู้สูงอายุ, ธนาคารอาคารสงเคราะห์ , ธนาคารออมสิน, สมาคมนักวางแผนการเงินไทย