แผนการลงทุนที่ดี+วินัยการลงทุนที่ยอดเยี่ยม คือทางรอดในตลาดหุ้นที่ผันผวน?

“Summary“

ท่ามกลางความไม่แน่นอนของสถานการณ์ทั่วโลก ทั้งเศรษฐกิจที่น่ากังวล กำลังซื้อที่หดตัว รวมไปถึงหนี้ต่างๆ ทั้งภาครัฐ, เอกชน, ครัวเรือนที่เพิ่มมากขึ้นเรื่อยๆ ทำให้สินทรัพย์ลงทุนอย่างเช่นตลาดหุ้นทั่วโลก ตกอยู่ในความเสี่ยงและความผันผวนที่มากขึ้นตามลำดับ หากไม่ได้ New Technology อย่าง AI ที่กลายมาเป็น New S-Curve จนส่งผลให้เกิดการใช้งานใหม่ เกิด Productivity ใหม่ และกลายไปเป็นผลประกอบการที่โดดเด่นของตลาดหุ้นในสหรัฐฯ โดยเฉพาะหุ้นตัวใหญ่อย่างหุ้น 7 นางฟ้า ที่กำไรบริษัทรวมไปถึงราคาหุ้นโตโดดเด่น มาแรงแซงทางโค้งเพื่อนๆ แบบไม่เห็นฝุ่น

แต่แน่นอนว่ามีขึ้นก็ต้องมีลง มีแรงก็ต้องมีหมดแรง อย่างในช่วงนี้ที่ตลาดหุ้นทั่วโลกเริ่มมีแรงขาย ออกมาทั้งหุ้นใหญ่ หุ้นกลาง หุ้นเล็ก ทำให้นักลงทุนหลายคนเริ่มตั้งคำถามแล้วว่า เอายังไงดีกับการลงทุนหลังจากนี้ จะปรับพอร์ต ปรับแผน หรือหนีออกจากตลาดไปพักก่อนดีไหม

ผมคงต้องเรียนทุกท่านแบบนี้ว่า ท่ามกลางสถานการณ์ที่สดใสของตลาดหุ้น ก็ไม่ใช่ว่าหุ้นทุกตัว ทุกกลุ่มจะปรับตัวขึ้น และในทางตรงกันข้าม ท่ามกลางสถานการ์ที่เลวร้ายของตลาดหุ้น หุ้นส่วนใหญ่ก็ปรับฐานแหละ แต่ไม่ใช่ทุกตัวจะลงแรงเท่ากันหมด หรือในขณะเวลากัน เมื่อตลาดพักตัวเสร็จ กลุ่มที่จะ Out Perform ก็อาจจะเปลี่ยนไป จนเรา “ตามกระแส” การลงทุนไม่ทันจนกลายเป็นตกรถในรอบถัดไปเสียอีก เพราะฉะนั้นแผนการลงทุนที่เราวางเอาไว้ตั้งแต่แรกเริ่มที่เข้ามาในตลาดหุ้นเป็นอย่างไร เราเป็นนักลงทุนสไตล์ไหน หรือเรามีความถนัดกับหุ้นประเภทไหนเป็นพิเศษเราก็ควรจะเชื่อมั่นในหลักการที่เราทำการบ้านมาเป็นอย่างดี และที่สำคัญที่สุดก็คือ แผนสำรองเมื่อทุกอย่างไม่เป็นไปตามที่คิด เราจะมี Action อย่างไร จะซื้อเพิ่ม จะตัดขาดทุน จะรอดูสถานการณ์ ผมมีมุมมองว่าเราก็ควรจะทำตามแผนการของเราที่วางเอาไว้เป็นอย่างดีแล้ว

ความท้าทายของนักลงทุนในการคาดการณ์ Factor Investing ที่จะนำตลาด

ในการวิเคราะห์การลงทุนจะมีอยู่วิธีหนึ่งซึ่งเป็นท่ายากในการนำมาคาดการณ์อนาคต (ซึ่งปกติก็คาดเดายากอยู่แล้ว) คือการพยายามวิเคราะห์ว่าหลังจากนี้ Factor ไหนที่จะโดดเด่นกว่ารูปแบบอื่นๆ เช่น หุ้นเล็กจะมา หุ้นใหญ่จะมา หุ้น Growth จะมา หุ้น Value จะมา หุ้น Momentum จะมา

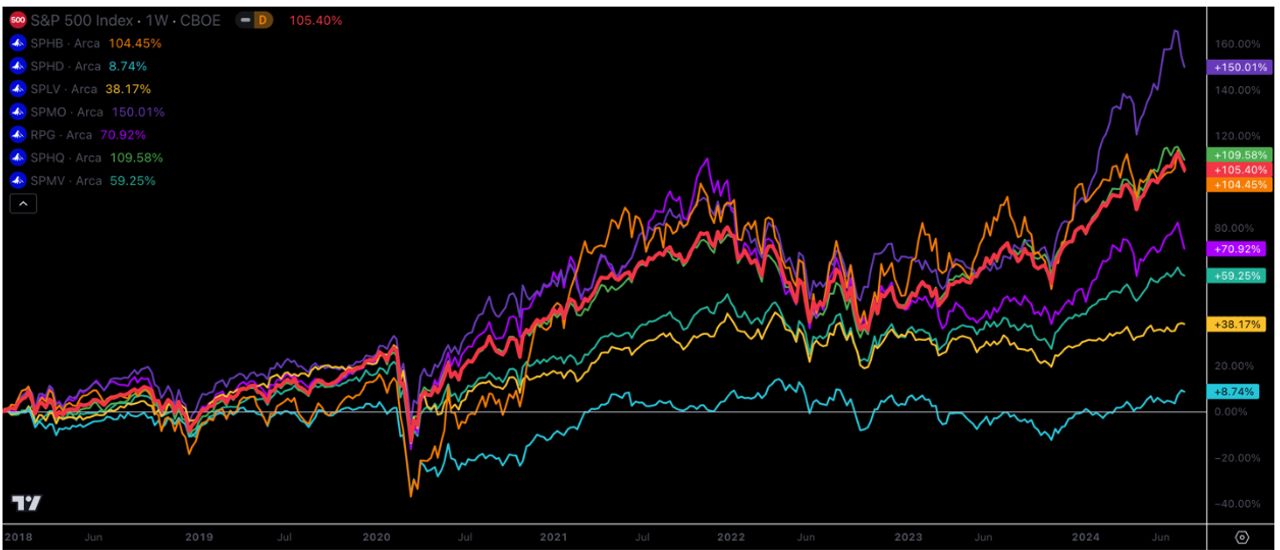

คำถามก็คือทำไม่ต้องสนใจ Factor Investing พวกนี้ด้วย ผมเลยขอยกตัวอย่างภาพประกอบด้านล่างนี้ ซึ่งเป็นราคาของ ETF ในตลาดหุ้นสหรัฐฯ ที่จัดกลุ่มตาม Factor ต่างๆ เช่น

High Beta, High Dividend, Low Volatility, Momentum, Pure Growth, Pure Value, Quality, Minimum Variance

(ที่มา: Tradingview.com)

ซึ่งจะเห็นได้ชัดเจนเลยว่าในแต่ละช่วงเวลา Factor บางอย่างโดดเด่นกว่าอย่างเห็นได้ชัด เช่น Momentum, High Beta, High Quality และสุดท้ายคือ Stock Index และในช่วงที่ตลาดปรับฐาน Factor บางอย่างก็สามารถยืนนิ่งอย่างแข็งแกร่งท่ามกลางแรงขาย ในขณะที่เพื่อนๆ ปรับตัวลงกันไปหมด

เพราะฉะนั้นหากเรามีประสบการณ์และทำการบ้านหนักมากๆ เราก็น่าจะสามารถเล่นท่ายากจนหา Factor Investing ที่ดีที่สุดในเวลานั้นได้ ส่วนนักลงทุนที่ต้องการความเรียบง่าย แต่ได้ผลลัพธ์ที่ดีในระยะยาวๆ คือการมีวินัยกับแนวทางการลงทุนที่ตัวเองเลือกแล้ว และอยู่กับมันนานพอ จนมันออกดอกดอกผลให้เราเก็บเกี่ยวได้ เพราะจะสังเกตได้ว่า ทุกเส้นในกราฟด้านบน ให้ผลลัพธ์เป็นบวกทั้งสิ้นในระยะยาว จะมากหรือน้อยเท่านั้นเอง

ผมเองเชื่อว่าแผนการลงทุนที่ดี+วินัยการลงทุนที่ยอดเยี่ยม จะทำให้เราผ่านไปได้ทุกสถานการณ์ในตลาดหุ้นที่ผันผวนอยู่ตลอดเวลา