Economics

Thai Economics

จับชีพจร ธุรกิจรับเหมาก่อสร้างไทย มูลค่า 1.4 ล้านล้าน ปี 66 ปีเดียว ปิดกิจการพุ่ง 2,306 ราย

“Summary“

“รับเหมาก่อสร้าง” นับเป็นอีกหนึ่งอุตสาหกรรมที่ผูกพันขึ้น-ลงตามภาวะเศรษฐกิจภาพรวมของประเทศ และความคาดหวังคาบเกี่ยวกับโครงการเมกะโปรเจกต์ต่าง ๆ ของภาครัฐและเอกชน ไม่ว่าจะเป็นการอนุมัติโครงการคมนาคมใหม่ ๆ และการพัฒนาโครงการที่อยู่อาศัยในทำเลต่าง ๆ ของนักพัฒนาที่ดิน

ซึ่งจากข้อมูลของ SCB EIC ธนาคารไทยพาณิชย์ เผยว่า ในแต่ละปี ภาคก่อสร้างไทยมีมูลค่าสูงถึง 1.4 ล้านล้านบาท

- งานก่อสร้างภาครัฐ 57%

- งานก่อสร้างภาคเอกชน 43%

โดยมีผู้เล่นที่หลากหลาย ทั้งผู้รับเหมาก่อสร้างรายใหญ่ที่ทำตั้งแต่รับเหมาก่อสร้างสิ่งปลูกสร้างต่าง ๆ ที่เป็นโครงการขนาดใหญ่ มีความซับซ้อน และรวมไปถึงผู้รับเหมาก่อสร้างรายกลางและเล็กที่รับบทบาทเป็นผู้รับเหมาช่วงต่อจากผู้รับเหมารายใหญ่ ๆ ข้างต้น

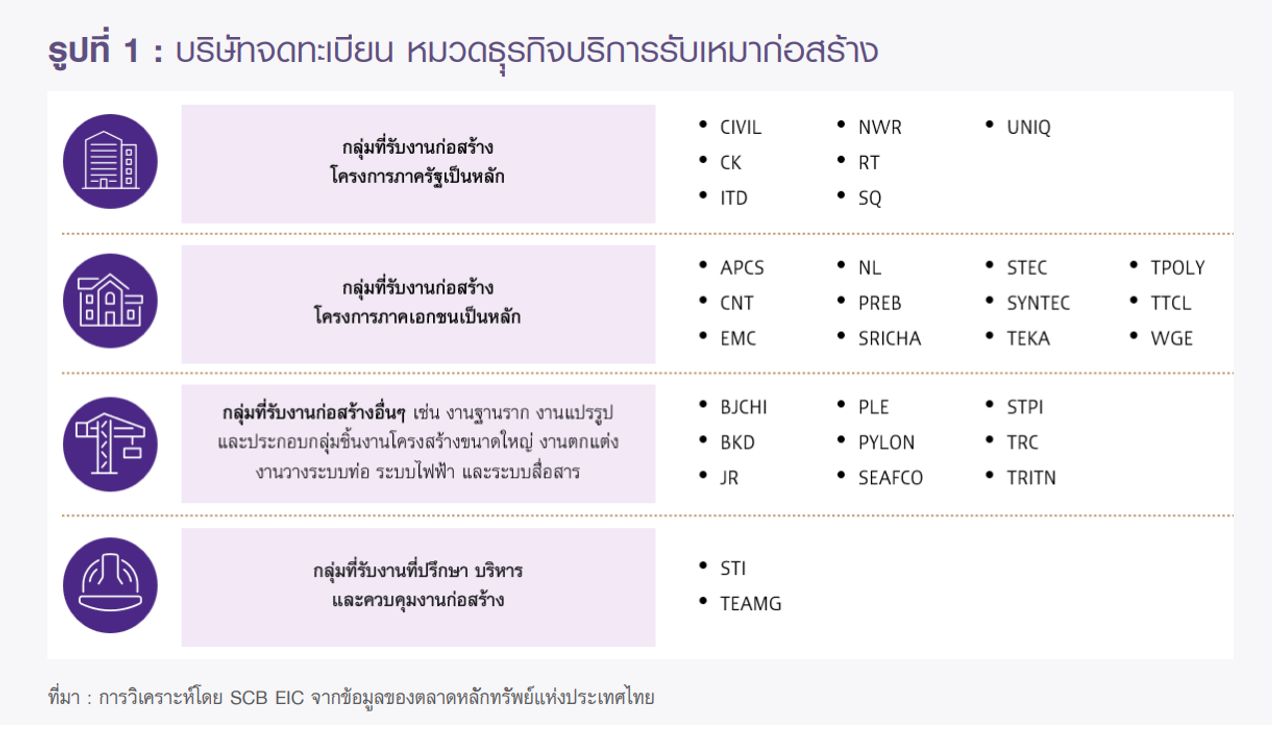

แต่หากจะแบ่งอย่างชัดเจน เราสามารถจำแนกผู้รับเหมาก่อสร้างได้เป็น 4 กลุ่มด้วยกัน ได้แก่

- กลุ่มรับเหมาก่อสร้างโครงการภาครัฐเป็นหลัก เช่น CK, CIVIL, RT และ ITD เป็นต้น

- กลุ่มที่รับงานก่อสร้างโครงการเอกชนเป็นหลัก เช่น APCS, SRICHA, NL, TPOLY เป็นต้น

- กลุ่มที่รับงานก่อสร้างอื่น ๆ เช่น งานฐานราก งานแปรรูป ประกอบกลุ่มชิ้นงานโครงสร้างขนาดใหญ่ งานตกแต่ง เรื่อยไปจนถึงงานท่อ ระบบไฟฟ้า และระบบสื่อสาร

- กลุ่มที่รับงานที่ปรึกษา บริหาร และควบคุมงานก่อสร้าง

อย่างไรก็ดี ไทยมีผู้รับเหมาก่อสร้างรายใหญ่จำนวนแค่ 19 รายเท่านั้น แต่กินส่วนแบ่งตลาดรวมกันแล้วถึง 15% ของ 1.4 ล้านล้านบาทในแต่ละปี ขณะที่ส่วนแบ่งที่เหลืออีก 85% กระจายไปยังผู้รับเหมาก่อสร้างรายกลาง รายเล็กต่าง ๆ ซึ่งส่งต่อไปยัง Supply chain ของธุรกิจที่เกี่ยวเนื่องด้วย เช่น ผู้ผลิตและค้าวัสดุก่อสร้าง บริษัทรับออกแบบและตกแต่ง เป็นต้น

อย่างไรก็ตาม ในระยะ 1-2 ปีที่ผ่านมา ผู้รับเหมาก่อสร้างเผชิญกับความท้าทายในการประกอบธุรกิจ โดยเฉพาะรายใหญ่ เป็นผลจากความล่าช้าในการประมูลงานของโครงการก่อสร้างภาครัฐใหม่ ๆ รวมถึงราคาวัสดุก่อสร้าง ราคาเหล็ก และปูนซีเมนต์ ไปจนถึงต้นทุนแรงงานปรับสูงขึ้น การปรับราคากลางในการเข้าถึงการประมูลเป็นไปอย่างล่าช้า

นี่เองเป็นเหตุให้ผู้รับเหมาก่อสร้างรายใหญ่ ๆ กลุ่มที่รับงานของรัฐ เผชิญปัญหาสภาพคล่อง และส่งผลกระทบมายังผู้รับเหมารายเล็ก ๆ ที่อยู่ในห่วงโซ่

โดยข้อมูลจากกรมพัฒนาธุรกิจการค้า ระบุว่า ในปี 2566 ที่ผ่านมา มีผู้รับเหมาก่อสร้างปิดกิจการไปแล้วทั้งสิ้น 2,306 ราย เพิ่มขึ้น 7% อย่างต่อเนื่องจากปี 2565 ที่การปิดกิจการในช่วงปีดังกล่าว ก็เพิ่มขึ้นถึง 30% จากปีก่อนหน้า ส่วนการจัดตั้งบริษัทใหม่ หดตัวลง 8% เมื่อเทียบกับปี 2565

อย่างไรก็ดี จับสัญญาณชีพ ปี 2567 พบว่า การก่อสร้างภาครัฐมีแนวโน้มฟื้นตัวดีขึ้น โดยเฉพาะคาดการณ์ทิศทางในช่วงครึ่งปีหลัง หลังจากงบประมาณถูกประกาศใช้สำหรับปี 2568

แม้ในช่วง 4 เดือนแรกของปี (ม.ค.-เม.ย.) จะเผชิญกับความท้าทายจากความล่าช้าในการจัดทำงบประมาณประจำปี 2567 เนื่องจากการเลือกตั้งและจัดตั้งรัฐบาลใหม่แต่เมื่อเข้าสู่เดือน พ.ค. อัตราการเบิกจ่ายงบสะสมเร่งตัวขึ้น และฟื้นตัวมาอยู่ในระดับใกล้เคียงกับปี 2563โดยคาดว่า จะมีโครงการที่สามารถเปิดประมูลได้ในปีนี้หลายโปรเจกต์ เช่น

- รถไฟทางคู่ เฟส 2 ช่วงขอนแก่น - หนองคาย

- มอเตอร์เวย์สาย 9 วงแหวนรอบนอกกรุงเทพฯ ฝั่งตะวันตก ช่วงบางขุนเทียน - บางบัวทอง

- อาคารผู้โดยสารสนามบินสุวรรณภูมิ ส่วนต่อขยายด้านทิศตะวันออก

ซึ่งจะทยอยหนุนให้เกิดเม็ดเงินจากโครงการก่อสร้างภาครัฐในปี 2568 นับเป็นโอกาสสำหรับผู้รับเหมาก่อสร้างรายใหญ่ในการเข้าประมูลโครงการ และส่งผลต่อเนื่องให้ผู้รับเหมาก่อสร้างรายกลางและเล็ก ในฐานะผู้รับเหมาช่วงมีโอกาสในการสร้างรายได้มากขึ้น และมีสภาพคล่องที่ดีกว่าปี 2567 ภายใต้คาดการณ์มูลค่าการก่อสร้างภาครัฐจะมีแนวโน้มขยายตัว 3%

ขณะในฟากก่อสร้างภาคเอกชน มีแนวโน้มขยายตัว 1% ท่ามกลางโครงการที่อยู่อาศัยเผชิญแรงกดดันจากฟื้นตัวของตลาดทั้งหนี้ครัวเรือนที่อยู่ในระดับสูง อุปสรรคในการเข้าถึงสินเชื่อ และราคาที่อยู่อาศัยใหม่ที่ปรับตัวสูงขึ้น ซึ่งเป็นความท้าทายต่อการเปิดตัวโครงการ โดยเฉพาะบ้านระดับราคาปานกลางลงมา

แต่การที่ผู้พัฒนา หันไปเปิดโครงการระดับบนมากขึ้น ก็ช่วยหนุนให้เกิดเม็ดเงินสะพัดจากกิจกรรมก่อสร้างอยู่บ้าง แม้จำนวนหน่วยที่อยู่อาศัยเปิดตัวใหม่จะลดลงก็ตาม

อีกประเด็นที่ต้องติดตาม คือ การก่อสร้างโครงการอสังหาฯ เชิงพาณิชย์ขนาดใหญ่ ทั้งโครงการพื้นที่ค้าปลีก โครงการมิกซ์ยูสขนาดใหญ่ในย่านธุรกิจ และย่านท่องเที่ยว รวมถึงพื้นที่สำนักงานให้เช่าเกรด A ที่จะส่งผลให้ซัพพลายพื้นที่อาคารสำนักงานให้เช่า ขยายตัวเพิ่มขึ้นอีกราว 1 ล้านตร.ม. แตะระดับ 19.1 ล้านตร.ม. อีกด้วย

อย่างไรก็ดี SCB EIC แนะให้จับตามองภาวะโอเวอร์ซัพพลายของตลาดดังกล่าว ที่อาจส่งผลให้เกิดการยกเลิกโครงการที่ไม่มีศักยภาพออกไป ซึ่งนับเป็นความเสี่ยงต่อการก่อสร้างของภาคเอกชนในระยะข้างหน้า

“แม้ราคาวัสดุก่อสร้าง เช่น เหล็ก ปูนซีเมนต์ จะมีแนวโน้มปรับตัวลดลงอย่างต่อเนื่องในปี 2567 แต่ราคาก็ยังมีแนวโน้มอยู่ในระดับสูงเมื่อเทียบกับในอดีต อีกทั้งการก่อสร้างยังมีความผันผวนจากปัจจัยต่าง ๆ เช่น ราคาพลังงาน อัตราแลกเปลี่ยน และค่าแรงปรับตัวสูง ส่งผลให้ภาพรวมกลุ่มผู้รับเหมาก่อสร้างที่เน้นการเข้าประมูลงาน เผชิญกับความเสี่ยงสูงที่จะขาดทุน”

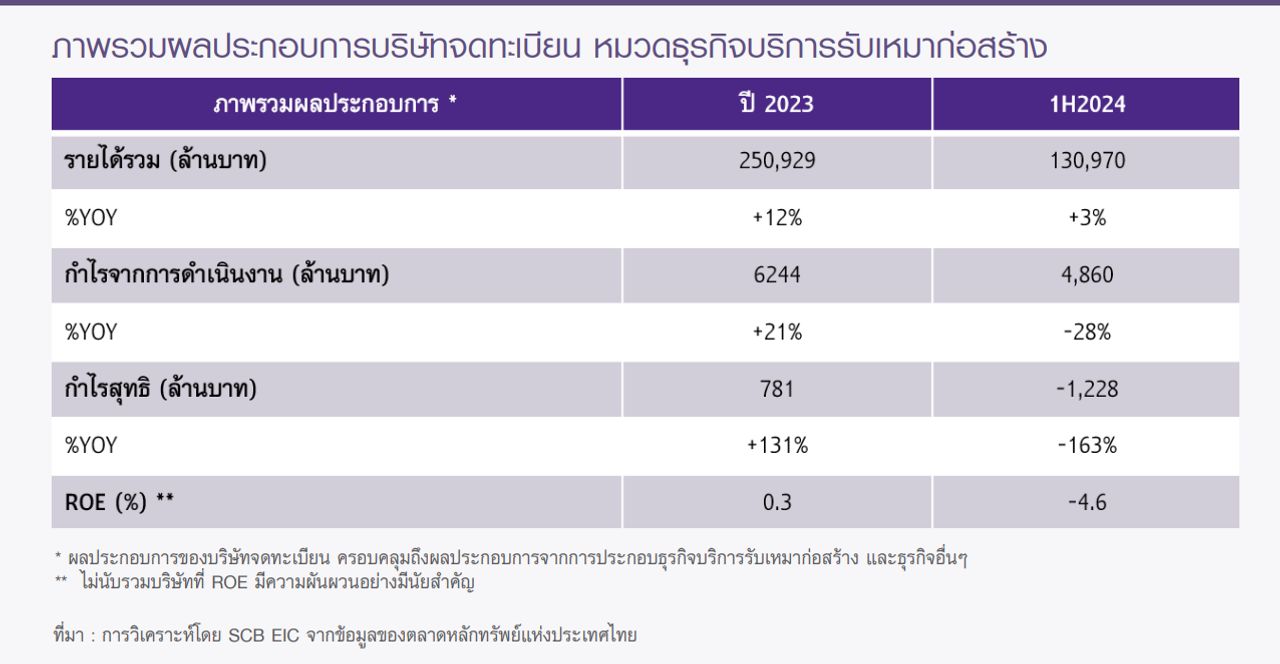

ทั้งนี้ 6 เดือนแรกของปี 2567 ผลประกอบการบริษัทจดทะเบียนในหมวดธุรกิจบริการรับเหมาก่อสร้าง อยู่ที่ 130,970 ล้านบาท เพิ่มขึ้น 3% กำไรสุทธิรวมอยู่ที่ -1,228 ล้านบาท ซึ่งลดลง -163%

ที่มา : SCB EIC

ติดตามข้อมูลด้านเศรษฐกิจและนโยบายรัฐบาล กับ ThairathMoney ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney