Economics

Thai Economics

Tag

ธปท.เปิดข้อมูล ไทยมีต้นทุน “เงินสด” สูงถึงปีละ 5 หมื่นล้าน ปลุกเปลี่ยนผ่าน สู่ Digital Payment

“Summary“

“เงินสด” เป็นสื่อการชำระเงินที่คุ้นชินกันมายาวนาน นับจากอดีตจนถึงปัจจุบัน แม้ว่าทั่วโลกรวมถึงประเทศไทย ได้หันมาใช้การชำระเงินทางอิเล็กทรอนิกส์กันมากขึ้นเรื่อยๆ แต่การใช้เงินสดก็ยังคงมีอยู่พอสมควร

เงินสด VS e-Payment ไทยอยู่ตรงไหน?

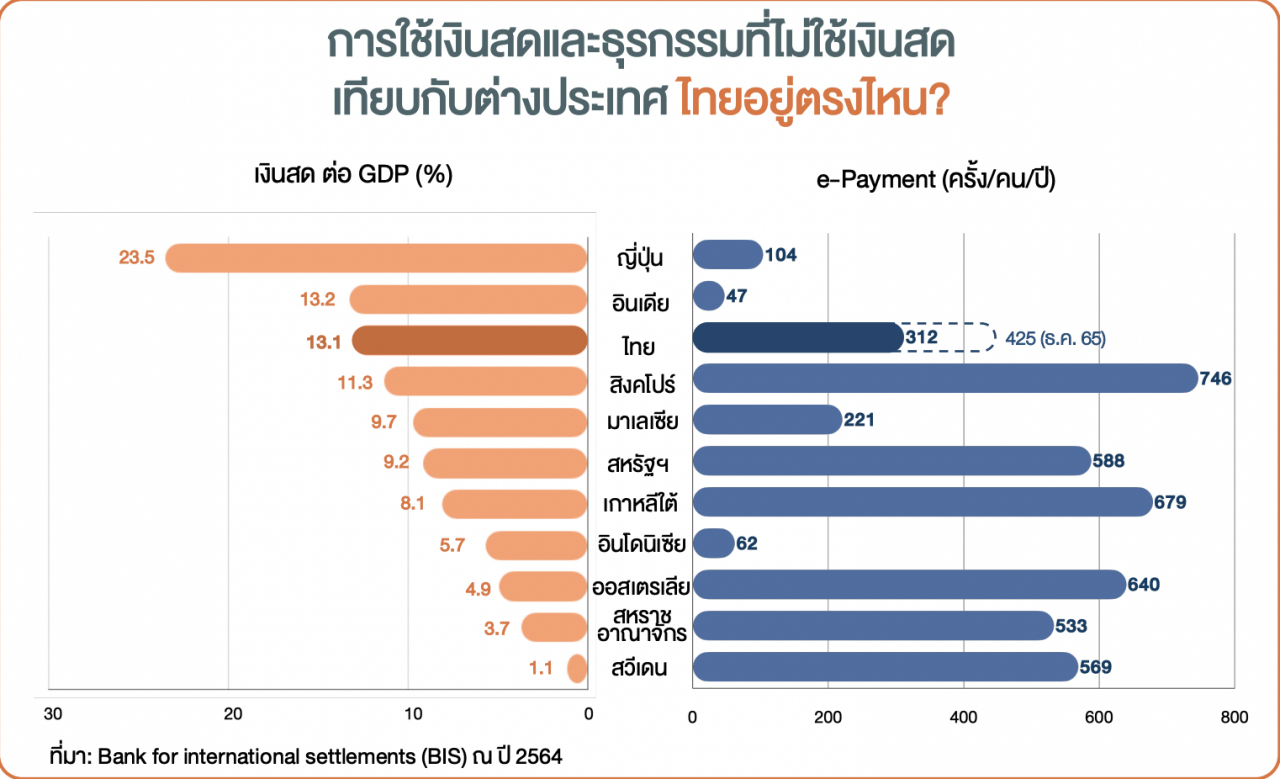

ข้อมูลจาก Bank for international settlements (BIS) เผยถึง ข้อมูลการใช้เงินสดและธุรกรรมที่ไม่ใช้เงินสด (e-Payment) ของแต่ละประเทศ พบว่า เมื่อปี 2564 ประเทศไทยเรามีการใช้เงินสดต่อ GDP มากถึง 13.1% เป็นรองเพียง ญี่ปุ่น (23.5%) และอินเดีย (13.2) ขณะที่ประเทศใกล้บ้านเราอย่าง สิงคโปร์ สัดส่วนอยู่ที่ 11.3% ต่อ GDP และมาเลเซีย อยู่ที่ 9.7% ต่อ GDP

ขณะที่ในปีเดียวกัน ในส่วนการทำธุรกรรม หรือการใช้จ่ายผ่าน e-Payment ของคนไทย พบว่า เฉลี่ยอยู่ที่ 312 ครั้ง/คน/ปี ก่อนปี 2565 แม้จะเฉลี่ยเพิ่มสูงขึ้นมาอยู่ที่ 425 ครั้ง/คน/ปี แต่ยังไม่สูงเทียบ สิงคโปร์ ที่การใช้จ่ายผูกพันกับ e-Payment สูงถึง 746 ครั้ง/คน/ปี (ปี 2564) เช่นเดียวกับ เกาหลีใต้ และออสเตรเลีย เป็นต้น

สิ่งที่ต้องพิจารณา คือ เมื่อเงินสดหมุนเวียนในระบบเศรษฐกิจมีปริมาณและมูลค่ามหาศาล ต้นทุนการจัดการเงินสดโดยรวม ก็จะสูงเป็นเงาตามตัวไปด้วย โดยจากผลสำรวจพฤติกรรมการชำระเงินของประชาชน เมื่อปี 2564 นั้น พบว่าคนไทย 1 คน จะพกเงินสดติดตัว แบงก์ 100 บาท ไว้ใช้จ่ายต่อวัน โดยเฉลี่ย 950 บาท

อะไร คือ ต้นทุนเงินสด

เจาะในปี 2565 ประเทศไทยมีธนบัตรหมุนเวียน 2.1 ล้านล้านบาท ซึ่งก่อให้เกิดต้นทุนทั้งหมดเกือบ 5 หมื่นล้านบาทนั้น เราเรียกว่า “ต้นทุนการจัดการเงินสด” (Cost of cash Hangling) ซึ่งไม่ใช่ส่วนที่มาจากแค่ค่าใช้จ่ายในการผลิต หรือพิมพ์ธนบัตรเท่านั้น แต่ยังมีค่าใช้จ่ายอื่นๆ ได้แก่

- ค่านับคัด

- ค่าขนส่งและจัดเก็บ

- ค่าใช้จ่ายในการรักษาความปลอดภัย

- การประกันภัย

- ค่าใช้จ่ายในการเดินทาง

- ความเสี่ยงในการสูญหาย

- ค่าธรรมเนียมในการถอนเงิน

- ต้นทุนในการบริหารจัดการของธนาคารพาณิชย์

- ค่าทำลาย

กล่าวคือ ... หากเส้นทางของ “เงินสด” เริ่มต้นจากโรงพิมพ์ธนบัตร ธปท. ต้องนำส่งต่อไปยังศูนย์จัดการธนบัตรในแต่ละภูมิภาค ก่อนที่จะส่งต่อไปที่ศูนย์เงินสดธนาคารพาณิชย์ เพื่อกระจายไปยังจุดให้บริการต่างๆ เช่น สาขาธนาคาร ตู้ ATM ระหว่างทางเกิดต้นทุนมากมายนั่นเอง

เมื่อ “เงินสด” ชำรุด หรือมีปริมาณเกินความต้องการ จะถูกส่งกลับไปตามเส้นทางเดิมที่มา โดยมีจุดสุดท้าย คือ ธปท. ทำการคัดแยกและทำลาย ก็คือต้นทุนอีกเช่นกัน

นี่เป็นที่มาที่หลายๆ ประเทศพยายามให้ประชาชนลดบทบาทและพฤติกรรมการใช้เงินสด และให้หันไปพึ่งพาระบบชำระเงินแบบ “Digital Payment” มากขึ้น เพราะด้วยเงินสดมีต้นทุนค่อนข้างสูง แพงว่า Digital Payment เมื่อมีจำนวนธุรกรรมเพิ่มขึ้น สวนทางต้นทุน Digital Payment ต่อธุรกรรมจะลดลงเรื่อยๆ จากธุรกรรมที่เพิ่มขึ้นค่าใช้จ่ายโดยมาก เป็นต้นทุนคงที่ (Fixed cost) เช่น การพัฒนาระบบโครงสร้างพื้นฐานดิจิทัล

สังคมไร้เงินสด หรือ Cashless Society

สำหรับในประเทศไทย ดูเหมือนวิกฤติการแพร่ระบาดของโควิด-19 ที่ผ่านมา ภายใต้ความกังวลเกี่ยวกับเชื้อโรค เชื้อไวรัสต่างๆ ที่หลงเหลือแพร่กระจายไว้บนสิ่งของต่างๆ แม้แต่ธนบัตร หรือแบงก์ ที่ส่งต่อผ่านผู้คนมากมาย ได้กลายเป็นแหล่งรวมเชื้อโรค และเป็นตัวเร่งให้คนไทยหันมา ใช้จ่ายผ่านบัตร, โอนเงิน และสแกนจ่ายในชีวิตประจำวันในรูปแบบ e-Payment มากขึ้น

พร้อมๆ กับแนวทาง ธปท. ที่มีนโยบายลดการใช้เงินสด และส่งเสริม Digital Payment อย่างจริงจัง กำหนดเป้าหมายภายใน 3 ปี ลดการใช้ “เงินสด” อัตราเร่งเป็น 2 เท่า และเพิ่มการใช้ “Digital Payment” หรือการชำระเงินแบบดิจิทัลเป็น 2.5 เท่า โดยอยากเห็นการใช้จ่ายในรูปแบบ Digital Payment ราว 800 ครั้งต่อคนต่อปี ภายในปี 2567 ให้ได้

ประเด็นนี้นับเป็นโจทย์ท้าทาย ทั้งภาคประชาชน, สถาบันการเงิน, non-bank และหน่วยงานภาครัฐต่างๆ

- จะทำอย่างไรให้คนไทยหันมาใช้บริการ Digital Payment มากขึ้น ภายใต้ความหวาดระแวงเกี่ยวกับความไม่ปลอดภัยในระบบดิจิทัล เกิดปัญหาแอปฯ ดูดเงินสดรายวัน ความกังวลว่าโอนแล้วเงินจะไปถึงผู้รับจริงหรือไม่ ความเสี่ยงที่ข้อมูลธุรกรรมจะรั่วไหล ความเสี่ยงเรื่องความไม่เสถียรของระบบ และความเสี่ยงที่จะทำธุรกรรมผิดพลาด ขณะเดียวกัน ความง่ายแค่ปลายนิ้วนำมาซึ่งการขาดวินัยทางการเงิน ไม่มีการบริหารหรือควบคุมการใช้เงิน รวมทั้ง อาจจะใช้จ่ายสินค้าและบริการอย่างฟุ่มเฟือยเกินความจำเป็นได้ง่าย

- ฟากผู้รับเงิน ธปท. จะทำอย่างไรให้ร้านค้าปลีกย่อย ท้องถิ่น ชุมชน เปิดช่องทางบริการชำระเงินที่หลากหลาย ตอบโจทย์ยุคสมัย ลดข้อจำกัดในการเริ่มใช้บริการ แม้แต่การกำหนดอัตราค่าบริการ/ค่าธรรมเนียมที่เหมาะสม เพื่อกระตุ้นการใช้ Digital Payment มากขึ้น

- จุดบอดในการบริการของหน่วยงานภาครัฐต่างๆ เช่น ระบบขนส่งสาธารณะ ที่ควรสนับสนุนการใช้ Digital Payment จากโครงการภาครัฐให้เพิ่มมากขึ้น รวมไปถึงในภาคธุรกิจ ภาครัฐ และ ลดการรับเงินสด หรือเช็คกระดาษ เป็นต้น

e-Payment กับโจทย์ที่ต้องแก้

อย่างไรก็ดี ต้องยอมรับว่าโครงการ e-Payment ภาครัฐ ที่เกิดช่วงโควิด ซึ่งปฏิวัติฐานข้อมูลด้านสวัสดิการ และปรับธุรกรรมต่างๆ ให้เป็น e-Payment ครั้งใหญ่ของบ้านเรา เช่น โครงการบัตรสวัสดิการแห่งรัฐเป็นการโอนเงินผ่านบัตร โครงการเงินอุดหนุนเพื่อเลี้ยงดูเด็กแรกเกิด และเบี้ยยังชีพผู้สูงอายุ ที่ค่อยๆ ทยอยโอนเงินผ่านบัญชีธนาคารของผู้มีสิทธิ นับเป็นก้าวสำคัญในการเปลี่ยนผ่านไปสู่สังคมไร้เงินสด (Cashless Society) ที่น่าสนใจ

แต่ในภาพรวม เรื่อง สังคมไร้เงินสด ยังมีข้อห่วงใยระหว่างทางอยู่มาก อย่างในต่างประเทศ เช่น อังกฤษ ก็เคยมีผลวิจัยออกมาว่า มีคนเกือบครึ่งประเทศ ที่ยังยืนยันจะใช้เงินสด และไม่พร้อมกับสังคมเงินสดเต็มตัว เพราะกังวล ...

- ระบบอินเทอร์เน็ตไม่มีประสิทธิภาพ อาจไม่สามารถจ่ายเงินเพื่อซื้อสินค้าและบริการได้

- คนรายได้ไม่สูง ยังมีความจำเป็นต้องพึ่งพา คำนวณการใช้เงินสด เพื่อให้แน่ใจว่าพวกเขาจัดสรรการใช้จ่ายอย่างเหมาะสม

- อิสรภาพทางการเงินอาจห่างไกลขึ้น สำหรับผู้มีหนี้สินติดตัว เพราะไม่สามารถใช้เงินสดได้

- กลุ่มที่มีปัญหาสุขภาพกายและจิต ที่มีความลำบากในการใช้บริการดิจิทัล

สำหรับประเทศไทย จากที่กล่าวมาข้างต้น การชำระเงินแบบดิจิทัลได้กลายเป็นส่วนหนึ่งในชีวิตประจำวันของผู้บริโภคมากขึ้นก็จริง แต่ข้อมูลศึกษาของ ธปท. พบว่า การใช้ e-Payment ยังกระจุกตัวในกลุ่มบุคคล และธุรกรรมกว่าครึ่งหนึ่ง เกิดจากผู้ใช้บริการแค่ 5% เท่านั้น หลักๆ มาจากคนที่ใช้ทุกเดือน โดยธุรกรรมกว่า 70% เป็นการโอนให้บัญชีบุคคล ขณะที่การโอนเข้า e-Wallet มีตามช่วงมาตรการเท่านั้น

เรื่องนี้จึงเป็นประเด็นที่ควรศึกษาต่อไปว่า ปัจจัยใดทำให้คนบางกลุ่มยังไม่ใช้ e-Payment มากนัก ธปท. เองเคยวิเคราะห์ว่า หากคนที่ไม่ใช้ส่วนใหญ่ เป็นกลุ่มคนที่ไม่ได้ใช้เงินสดด้วยเช่นกัน อาจจะเพราะไม่มีความจำเป็นต้องโอนหรือชำระเงิน เช่น ปกติคนอื่นในครอบครัวเป็นผู้ทำธุรกรรม หรือมีการใช้ e-Payment ในรูปแบบอื่น เช่น บัตรเครดิต/เดบิต หรือ e-Money ภาครัฐก็อาจจะไม่ได้มีความจำเป็นต้องทำมาตรการเพื่อส่งเสริมให้คนมาใช้ e-Payment เพิ่มเติมมากนัก

แต่หากคนกลุ่มนี้ใช้เงินสดแทนด้วยเหตุผลบางประการ เช่น การขาดทักษะ ความกังวลเรื่องมิจฉาชีพ ต้นทุน หรือเพราะผู้ขายที่ทำธุรกรรมเป็นประจำไม่รับชำระด้วย e-Payment ก็เป็นเรื่องที่ภาครัฐและเอกชนสามารถออกมาตรการมาเพื่อสนับสนุนให้เกิดการใช้งานเพิ่มขึ้นนั่นเอง...

ที่มา : ธปท.