ของแพง ค่าแรงถูก เงินเฟ้อพุ่ง ดอกเบี้ยขึ้นแรง ฉุดเศรษฐกิจไทยเติบโตช้า

“Summary“

ของแพง ค่าแรงถูก เงินเฟ้อพุ่งสูงเป็นประวัติการณ์ EIC ธนาคารไทยพาณิชย์ ประเมิน ถ้าธปท. ขึ้นดอกเบี้ยขึ้นแรง อาจฉุดเศรษฐกิจไทยเติบโตช้า

EIC ธนาคารไทยพาณิชย์ รายงานว่า เงินเฟ้อของไทยพุ่งแตะระดับสูงสุดนับตั้งแต่ปี 2008 ที่ 7.7% ในเดือนมิ.ย. 65 และยังมีแนวโน้มอยู่ในระดับสูงต่อเนื่องตามราคาพลังงานและอาหาร ซึ่งจะกระทบต่อกำลังซื้อของภาคเอกชน สร้างความกังวลต่อการฟื้นตัวของเศรษฐกิจที่เพิ่งผ่านวิกฤติโควิด-19

นอกจากนี้ยังเพิ่มความเสี่ยงที่จะเกิดภาวะเศรษฐกิจถดถอย หากพิจารณาแนวทางการดำเนินนโยบายการเงินในช่วงที่ผ่านมา พบว่าธนาคารแห่งประเทศไทย หรือ ธปท. ได้ให้น้ำหนักต่อการรักษาเสถียรภาพด้านราคาเป็นสำคัญ

ดังนั้น การดำเนินนโยบายการเงินในระยะต่อไปจึงมีแนวโน้มตึงตัวมากขึ้น แต่การขึ้นอัตราดอกเบี้ยนโยบายในภาวะที่เศรษฐกิจยังคงอ่อนแออาจยิ่งซ้ำเติมให้เกิดความเสี่ยงต่อการฟื้นตัวทางเศรษฐกิจขึ้นดอกเบี้ยช่วยลดค่าใช้จ่ายภาคธุรกิจและครัวเรือน แต่รายได้กลับลดลงรุนแรง

การขึ้นอัตราดอกเบี้ยนโยบายช่วยลดอัตราเงินเฟ้อผ่าน 3 ช่องทางหลัก ได้แก่

1. การชะลออุปสงค์ในประเทศ

2. อัตราแลกเปลี่ยนที่แข็งค่าขึ้น

3. ลดแรงกดดันเงินเฟ้อคาดการณ์

ทั้งนี้ การลดอัตราเงินเฟ้อผ่านช่องทางอุปสงค์ในประเทศส่งผลให้การขยายตัวของเศรษฐกิจชะลอลงเช่นกัน ทั้งนี้ EIC ยังพบว่าระยะเวลาการส่งผ่านของนโยบายการเงินในการลดเงินเฟ้ออยู่ที่ประมาณ 10-14 เดือน

ดังนั้น การทำนโยบายการเงินเพื่อลดอัตราเงินเฟ้อระยะสั้นจำเป็นต้องเกิดจากการขึ้นอัตราดอกเบี้ยในขนาดที่มาก ซึ่งจะยิ่งส่งผลให้เศรษฐกิจชะลอตัวลงรุนแรง สร้างผลกระทบโดยตรงต่อทั้งภาคธุรกิจและภาคครัวเรือน

จากการศึกษาของ EIC ผ่านรูปแบบการขึ้นอัตราดอกเบี้ยนโยบายในรูปแบบต่างๆ พบว่าต้นทุนของภาคธุรกิจและค่าใช้จ่ายของภาคครัวเรือนมีแนวโน้มลดลงตามเงินเฟ้อในทุกกรณี แต่รายได้จะชะลอตัวลงมากกว่ามาก อีกทั้ง ยังเพิ่มภาระดอกเบี้ยที่ทั้งสองกลุ่มต้องจ่าย

หากเปรียบเทียบผลกระทบจากการขึ้นดอกเบี้ยในกรณีต่างๆ ระหว่างรายจ่ายของครัวเรือนที่ลดลงและรายได้ที่ลดลงจะพบว่า การขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไป และต่อเนื่องจะมีประสิทธิภาพมากที่สุด ในขณะที่การขึ้นดอกเบี้ยนโยบายที่เร็วและแรงในยามที่ของแพง ค่าแรงถูกจะสร้างความสูญเสียต่อเสถียรภาพของระบบเศรษฐกิจมากกว่า

ในระยะถัดไป EIC มองว่า ธปท. จะใช้แนวทางการปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไปและมีเป้าหมายเพื่อลดเงินเฟ้อคาดการณ์เป็นหลัก ในสถานการณ์ที่ของแพง ค่าแรงถูกเช่นปัจจุบัน การใช้นโยบายการเงินตึงตัวแรงเพื่อลดแรงกดดันเงินเฟ้อของไทยที่มาจากฝั่งอุปทาน (Cost-push inflation) เป็นสำคัญอาจจะได้ไม่คุ้มเสีย

ดังนั้น การขึ้นดอกเบี้ยนโยบายจึงมีจุดประสงค์หลักเพื่อควบคุมเงินเฟ้อคาดการณ์โดยทำให้ครัวเรือนและภาคธุรกิจในระบบเศรษฐกิจมองว่า เงินเฟ้อจะไม่คงอยู่ในระดับสูงเป็นระยะเวลานาน ซึ่งจะช่วยลดความเสี่ยงของการเกิดภาวะเงินเฟ้อฝังลึก หรือ Wage-price spiral ที่จะทำให้อัตราเงินเฟ้อเร่งตัวสูงจนยากต่อการควบคุม

คาดว่า กนง.จะขึ้นดอกเบี้ย 2 ครั้งในช่วงครึ่งหลังของปี 65 เพื่อส่งสัญญาณคุมเงินเฟ้อ

EIC เปรียบเทียบการขึ้นอัตราดอกเบี้ยนโยบายในแต่ละรูปแบบพบว่า การขึ้นดอกเบี้ยอย่างค่อยเป็นค่อยไปและต่อเนื่อง จะสามารถลดเงินเฟ้อคาดการณ์ได้ดีที่สุด โดยไม่สร้างแรงกดดันต่อการฟื้นตัวของเศรษฐกิจไทยมากจนเกินไป

ดังนั้น การขึ้นอัตราดอกเบี้ยนโยบาย 2 ครั้งในปีนี้ จึงเพียงพอและเหมาะสมในการส่งสัญญาณควบคุมเงินเฟ้อคาดการณ์ ท่ามกลางความเสี่ยงในระบบเศรษฐกิจที่อยู่ในระดับสูงและอัตราเงินเฟ้อที่มาจากปัญหาด้านอุปทานเป็นส่วนใหญ่

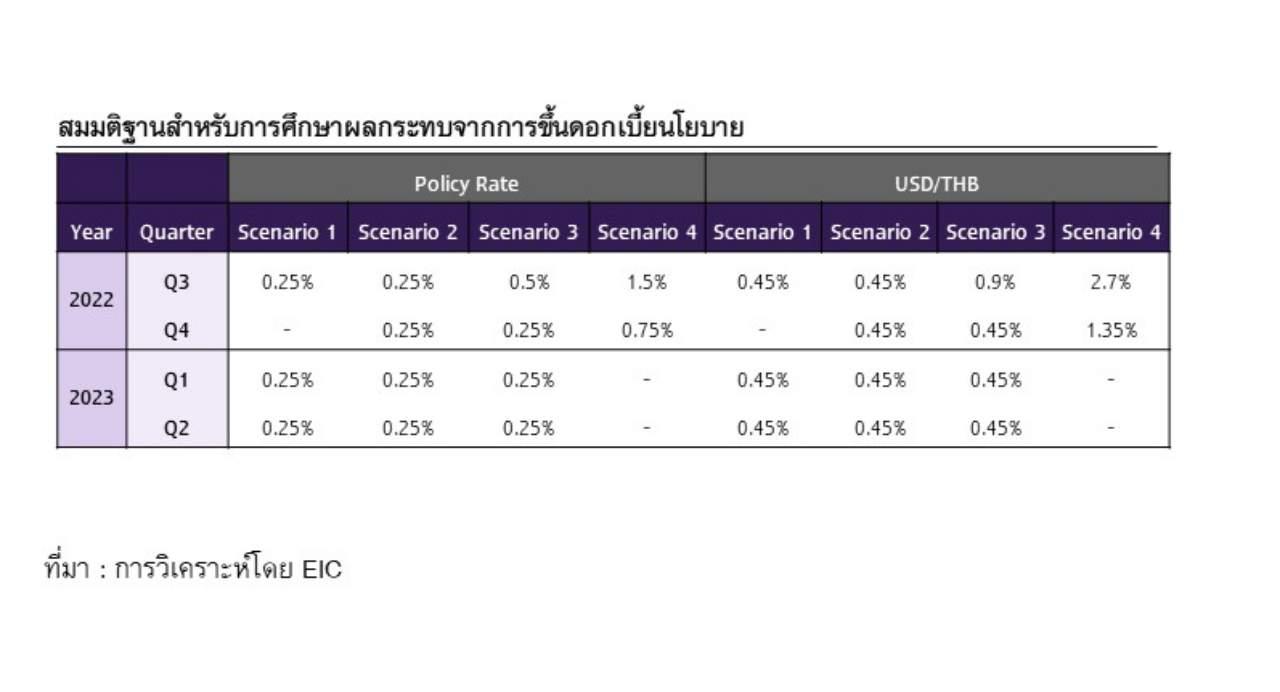

จำลองการขึ้นดอกเบี้ยของธปท.

กรณีที่ 1 ขึ้นดอกเบี้ยอย่างช้าๆ โดยจำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายในขนาดที่น้อย โดยหลีกเลี่ยงผลกระทบของการขึ้นดอกเบี้ยที่จะส่งผลให้เศรษฐกิจไทยขยายตัวชะลอลง จึงขึ้นดอกเบี้ยเพียง 1 ครั้งในไตรมาสที่ 3/65 ซึ่งทำให้เงินบาทแข็งค่าขึ้น แต่หลังจากที่เศรษฐกิจฟื้นตัวชัดเจนขึ้นในช่วงปลายปีนี้ ทำให้ ธปท. สามารถขึ้นดอกเบี้ยได้อีกสองครั้งในไตรมาสที่ 1 และ 2 ในปี 2023 (ครั้งละ 0.25%)

กรณีที่ 2 ขึ้นดอกเบี้ยค่อยเป็นค่อยไป แต่ต่อเนื่อง จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่อง 4 ไตรมาส ไตรมาสละ 0.25% เพื่อควบคุมเงินเฟ้อคาดการณ์ของประชาชน ซึ่งก็จะทำให้ค่าเงินบาทแข็งค่าขึ้นกว่าในกรณีที่ 1 เล็กน้อย

กรณีที่ 3 ขึ้นดอกเบี้ยเร็วในระยะสั้น จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายเร็วตามที่ผู้ร่วมตลาดบางส่วนคาดการณ์ คือ ขึ้นดอกเบี้ยนโยบายในทุกรอบการประชุมที่เหลือของปีนี้ (3 รอบ ในเดือนส.ค.- พ.ย. ตามลำดับ) ซึ่งจะทำให้เงินบาทแข็งค่าเร็วขึ้น

กรณีที่ 4 ขึ้นดอกเบี้ยเร็วและแรงในปีนี้ จำลองสถานการณ์ที่ ธปท. ขึ้นอัตราดอกเบี้ยนโยบายเร็วและแรง คล้ายกับกรณีที่ธนาคารกลางสหรัฐฯ ได้ดำเนินการ ในกรณีนี้สะท้อนว่า ธปท. กังวลความเสี่ยงด้านราคาสูงและพร้อมเผชิญความเสี่ยงจากเศรษฐกิจที่จะชะลอตัวลงรุนแรง โดย ธปท. ขึ้นอัตราดอกเบี้ยถึง 225 bps ในช่วงที่เหลือปีนี้ ซึ่งจะทำให้เงินบาทแข็งค่าเร็วตามไปด้วย.